创想三维冲刺港股IPO:腾讯为其股东 毛利率净利率研发均落后同行 原最大客户收入贡献降六成

炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:喜乐

近日,深圳市创想三维科技股份有限公司Shenzhen Creality 3D Technology Co., Ltd.(以下简称“创想三维”)在港交所递交招股书,担任独家保荐人。根据招股书,本次港股IPO募集资金将用于:1)研发投资,以加强技术能力,支持长期创新并维持公司在全球消费级3D打印行业的竞争力;2)海外用户营运,具体而言,用于搭建和运营创想云及Nexbie;3)将用于全球品牌推广及销售渠道开发;4)寻求与公司业务互补并符合战略的战略性合作关系、投资或收购;5)营运资金及其他一般企业用途。

作为曾获腾讯创投等机构加持的行业玩家,创想三维近年保持着规模扩张态势,近三年收入复合增长率达30.4%,产品覆盖全球约140个国家和地区,但在快速增长背后,盈利波动、海外市场关税冲击、研发投入不足、客户收入贡献降低等问题逐渐显现,给这场港股冲刺之路带来多重现实考验。

营收三年复合增30.4%净利率却腰斩 毛利率落后同行20个百分点

创想三维是全球领先的消费级3D打印产品及服务提供商。公司的产品及服务主要包括:3D打印机、3D打印耗材以及创想云(公司专注于3D打印内容的全球在线社区)上提供的各类服务。凭借公司的品牌及技术专长,公司扩展了产品线,涵盖3D扫描仪、激光雕刻机及配件。此外,公司近期推出Nexbie,一个专注于3D创意成品的海外电商平台。

公司于2021年完成A轮融资,合计募集5.1亿元,投后估值达40亿元,投资方包括腾讯、深创投、前海FOF及中航坪山等。公司曾于2023年12月与中金公司签署A股上市辅导协议,后基于业务发展需要及港交所作为国际资本市场平台的优势,于2025年8月终止A股辅导协议,转而寻求在港交所上市。

2022-2024年,公司营业收入分别为13.46亿元、18.83亿元和22.88亿元,年复合增长率达30.4%,2025年一季度收入同比继续增长至7.08亿元;但净利润走势与之背离,同期分别为1.04亿元、1.29亿元和0.89亿元,2024年较2023年同比下降31.01%,尽管2025年一季度净利润回升至0.82亿元,已接近2024年全年水平,仍难掩盈利波动的压力。

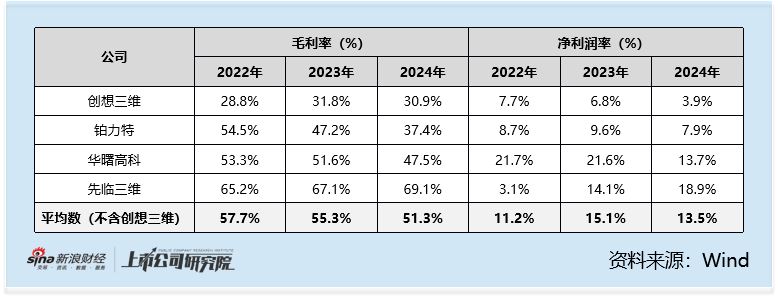

进一步从盈利水平来看,公司显著落后于行业均值。2022-2024年,公司毛利率分别为28.8%、31.8%、30.9%,而同期同行毛利率平均值超50%,即便是同行中2024年毛利率最低的,也达到37.4%;净利润率表现更弱,从2022年的7.7%持续下滑至2024年的3.9%,降幅近50%,而2024年同行净利润率平均值为13.5%。

北美为公司最大市场 关税政策下公司盈利或进一步承压

随着美国关税政策的冲击,公司盈利面临进一步承压的风险。招股书显示,公司产品覆盖全球约140个国家和地区,其中北美市场是核心收入来源,2025年一季度收入达2.4亿元,占比33.3%,但该市场正承受关税政策的严重冲击——公司产品出口美国的关税税率已从原本的25%升至55.0%-60.8%区间。

为应对关税上涨,行业内企业普遍采取提价策略。根据3D打印资源库截至2025年4月25日的消息,公司的竞争对手之一拓竹科技的H2D多色打印套装美国售价继4月初涨至2399美元后,4月底又上涨至2699美元,涨幅300美元。激光全能套装10W和40W版分别上涨450与600美元。国内售价仍为13,999元、17,999元与22,999元,对比来看美国售价高出40%。创想三维也通过提前在美国仓库储备存货、调整产品售价将关税成本转嫁给客户,这可能是2025年一季度收入及净利润表现较好的原因。

不过,由于公司未在招股书中披露各类产品及各地区的毛利数据,无法具体评估关税对盈利的实际影响。且当提前储备的存货售罄后,公司在北美的收入及盈利或将面临更大压力。

研发投入占比仅6.5% 研发团队仅10.6%拥有硕士以上学历 技术壁垒失守致市占率滑落至第二

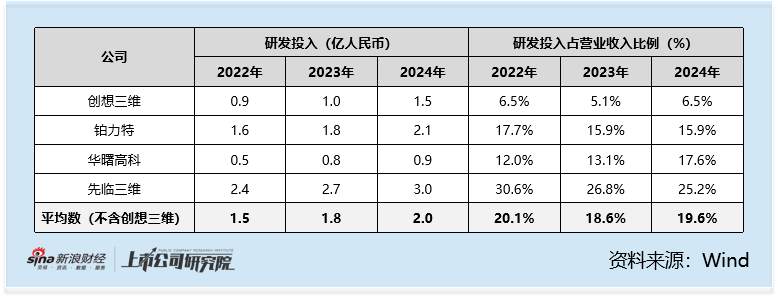

在3D打印这一技术密集型行业,创想三维的研发投入强度明显落后于同行。2022-2024年公司研发开支占比分别为6.5%、5.1%、6.5%,远低于同行19.6%的平均水平。从人才结构看,公司研发团队共有565人,其中仅10.6%拥有硕士及以上学位,这种人才储备状况可能难以支撑持续的技术创新。

研发投入不足直接导致公司技术竞争力下滑,最直接的体现是市场地位的动摇。尽管创想三维2020-2024年累计出货量仍以27.9%的市占率位居全球消费级3D打印市场的第一名,但2024年单年度出货量已退居第二,市占率降至16.9%,被竞争对手赶超。在消费级激光雕刻机等新兴领域,公司市场竞争力短板更为明显,2024年出货量市占率仅5.7%,GMV市占率3.5%,远低于头部企业16.6%的出货量市占率和42.5%的GMV市占率。

最大客户收入贡献降六成 新晋客户收入贡献不及两年前末位核心客户

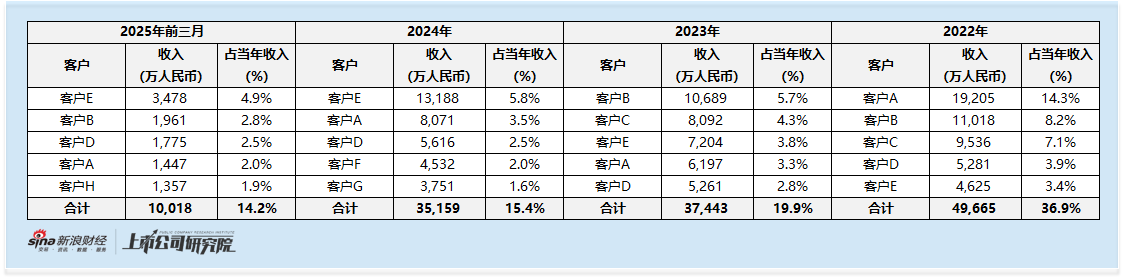

2022-2024年及截至2025年前三个月,创想三维前五大客户贡献的收入分别占总收入的36.9%、19.9%、15.4%及14.1%。看似客户结构持续优化,但深入分析可见,客户质量的下滑可能对未来增长形成制约。

从绝对收入贡献来看,前五大客户的收入规模呈明显萎缩态势。2022-2024年,前五大客户合计贡献收入分别为5.0亿元、3.7亿元及3.5亿元。在总营收持续增长的背景下,核心客户的收入贡献不升反降,反映出公司对大客户的吸引力在减弱。

从客户收入贡献数据看,单一客户收入波动剧烈,优质客户贡献度下滑问题尤为突出。2022年,客户A以1.9亿元的收入贡献成为公司最大客户,占当年总营收的14.3%;但到2023年,该客户虽仍在前五大名单中,收入却大幅缩水至6197万元,降幅超过67%。客户质量的下滑在新增客户中体现得更为明显。2024年新进入前五大的客户F和客户G,收入贡献分别为4532万元、3751万元,而2022年第五大客户E的收入贡献已达4625万元。也就是说,2024年新晋头部客户的收入规模,甚至不及2022年排名末位的核心客户,这种新旧客户收入断层的现象,直接反映出公司在客户维系与优质客户拓展上的能力短板。

2163家经销商 74家自营网店之外 仍要投入建设Nexbie电商平台

作为募资计划的重要组成部分,创想三维于2025年8月设立Nexbie海外电商平台,专注于销售3D打印成品,公司将其定位为“共生共荣的3D创新生态闭环”,但这一举措的必要性和投入效率存疑。

从渠道布局看,截止2025年一季度,公司已拥有2,163家经销商及74家自营网店,其中海外包括16家直接对顾客销售的网店(DTC网店)以及58家电商平台上的自营网店,线上线下渠道已具备相当规模。Nexbie平台与现有渠道存在一定重叠,尤其是在3D打印成品销售领域。更重要的是,3D打印电商市场竞争激烈,Stratasys、3D Systems等国际巨头已占据先发优势,亚马逊等综合电商平台仍是重要销售阵地。在这种市场环境下,Nexbie平台能否突破竞争壁垒存在较大不确定性。此外,公司2022年才开始建设独立站渠道,独立站运营经验尚浅,在短短三年内大规模扩张电商平台,可能面临运营能力跟不上规模扩张的风险。